社会人になって待ち受けるのは、

安定したお給料だけではありません。

それは、多額の奨学金の返済です…💦

月5万円を4年間借りている場合、

卒業時点で240万円+利息の借金

を抱えていることになります。

重たすぎません?

学生時代、奨学金を完済してから

結婚すると豪語していたのですが、

金額の大きさと給料の少なさで

早々にあきらめました(笑)

どうぶつの森(ゲーム)では、

借金を早く返したいと

必死に稼いでいましたが、

現実ではどうするのがお得なのでしょうか?

社会人5年目の私が考えた結果、

どのように行動しているのか

お伝えしようと思います。

結論:繰り上げ返済はしない

利率が低い場合、

在学中以降は繰上返済しない方がいいと考えます。

そのため、現在もコツコツと返済を続け、

余剰金は投資するようにしています。

- 第二種(人的保証)・・・

利息が発生するもの

(保証料なし

※機関保証を選んだ場合、

毎月保証料の発生あり) - 貸与総額・・・240万円

(毎月5万円×48か月) - 利率見直し方式 ・・・

貸与終了時に決定した利率を、

おおむね5年ごとに見直す

理由は、次の通りです。

在学中の返済は無利息になる

在学中に返済した金額にかかる

利息は『0』になります。

卒業時に奨学金が余っている場合は、

返済にあてる方がお得になります。

私の場合は、余っている奨学金を

卒業旅行にほぼ使ってしまいました(笑)

そのため、「親が奨学金返済に」

と貸してくれたお金で返済をしました。

これからかかるはずだった

利息が0になったため、お得になりました。

親からは利息をとられませんから、

お金に余裕が出てきた今、

定年退職に間に合うよう

毎月1万円ずつ返済しています。

利率が低い

2018年卒業で利率見直し方式の場合、

利率は0.01%と非常に低いです。

<追記>

2023年。卒業してから5年経ちました

その為、利率の見直しがきた!

社会人5年目ということで…

— かわぱん○ ブログ2年目🔰 (@kawapanblog) January 26, 2023

奨学金の利率確定通知が来ました

✅0.01% → 0.07%

7倍!!!!?

これでも金利的には低いので

変わらず『繰上返済なし』でいこうと思います

奨学金ほど低金利なところはない

「そこに愛はあるんか」でお馴染みの

アイフルの利率は3~18%

奨学金と比べると一目瞭然!

社会に出ると奨学金ほど低金利で

お金を貸してくれることはありません!

奨学金を返済したせいでお金が足りず

借金をしてしまうと、とても高い金利で

お金を借りることになってしまい

勿体ないです。

今後のためにも

無理せずに返済するのがベストです。

貯金や投資をするとリターンが期待できる

もし、繰上返済にあてるはずだったお金で

貯金や投資をすると、繰上返済でお得になる利息よりも

高いリターンが期待できます。

楽天銀行の普通預金金利は0.10%。

積立NISA対象の

eMAXIS Slim 米国株式(S&P500)の

平均的な利回りは年8.62%です。

どちらも0.01%である奨学金の金利より高いです。

繰上返済分をどちらかで運用すると

手元により多くのお金が残ります。

また、投資は時間が一番大切です。

10年後に多くのお金を投資するよりも、

小額からでも早く投資を始める方が

リターンが期待できます。

奨学金の返済があると借金が残っているという

不安感がありますが、

投資にあてることで20年後、

手元に残るお金は確実に増えることが予想されます。

実際どのくらい差があるのか

実際に、シミュレーションをしてみました。

確実な情報が欲しい方は、

日本学生支援機構へ問い合わせをしてみてください。

こちらのサイトのシュミレーションもわかりやすかったです。

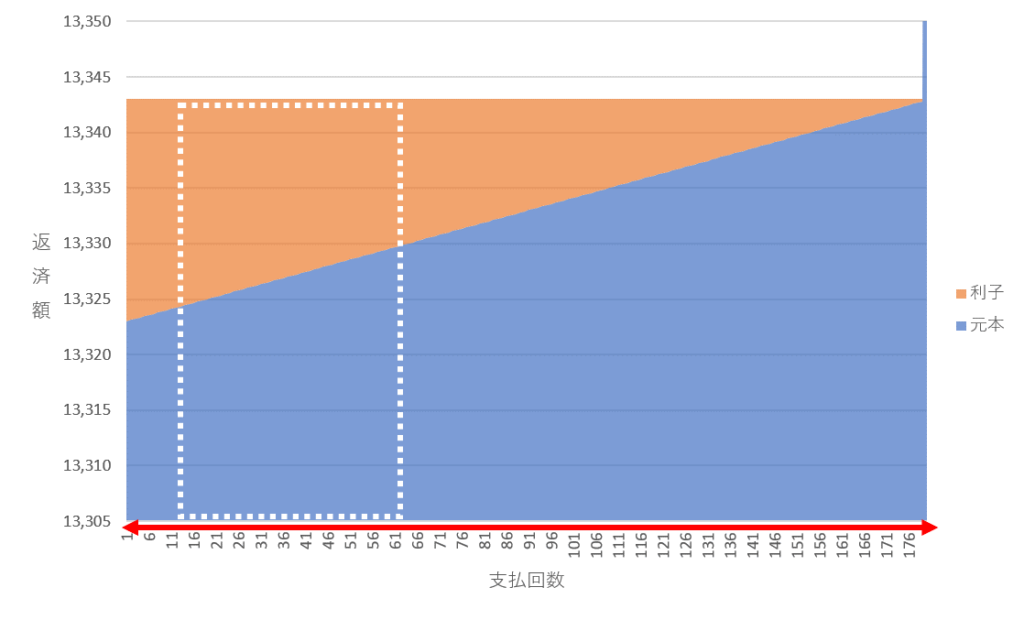

- 貸与総額:240万円

- 返還回数:180回

- 利率:0.01%

- 返還額:月々13,343円

最終13,450円

繰上返済の有無による違い

11~58回目(4年分)を繰り上げ返済する場合

繰上返済をしない場合に比べ、757円分利子が安くなりました。

※繰上返済は月返済額×回数分を支払います。

100万円ぴったり払える訳ではないです。

繰上返済をしない場合

240万円に対し、

1,730 円の利子を払うことになります

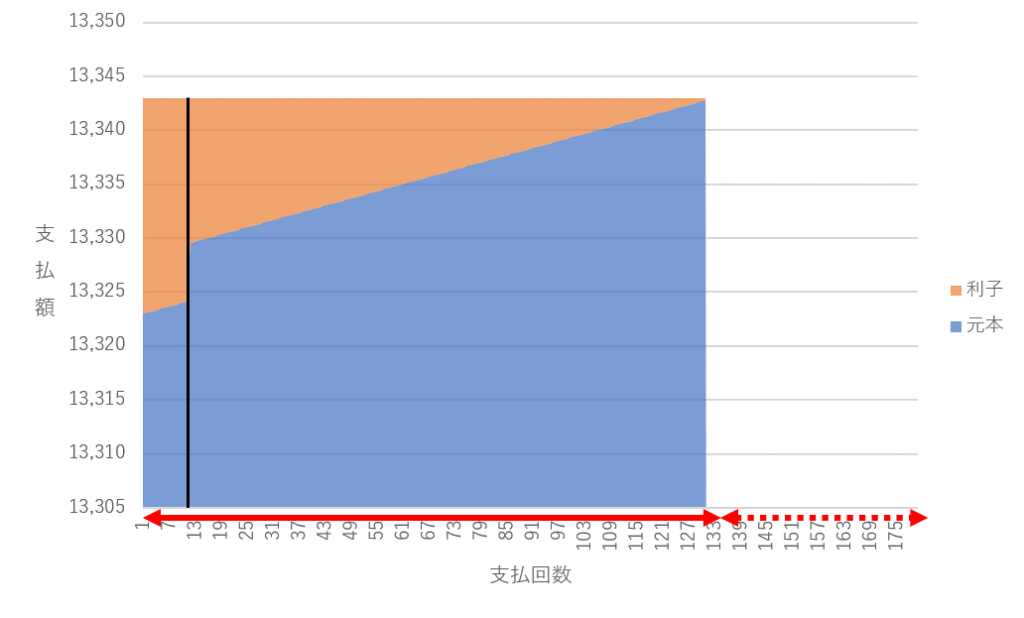

11~58回目(4年分)を繰り上げ返済する場合

13,343円 × 48ヶ月 = 640,464円を繰上返済

日本学生支援機構の繰上返済では

月々の支払額が減るのではなく、返済期間が短くなります。

(「繰上返済しない場合の図」の白線部が短縮。)

そうすることで、

その期間にかかるはずだった利子を払わずに済みます。

それにより、757円分利子を安くすることができます。

(最終的に、240万円に対し972円の利子を払います)

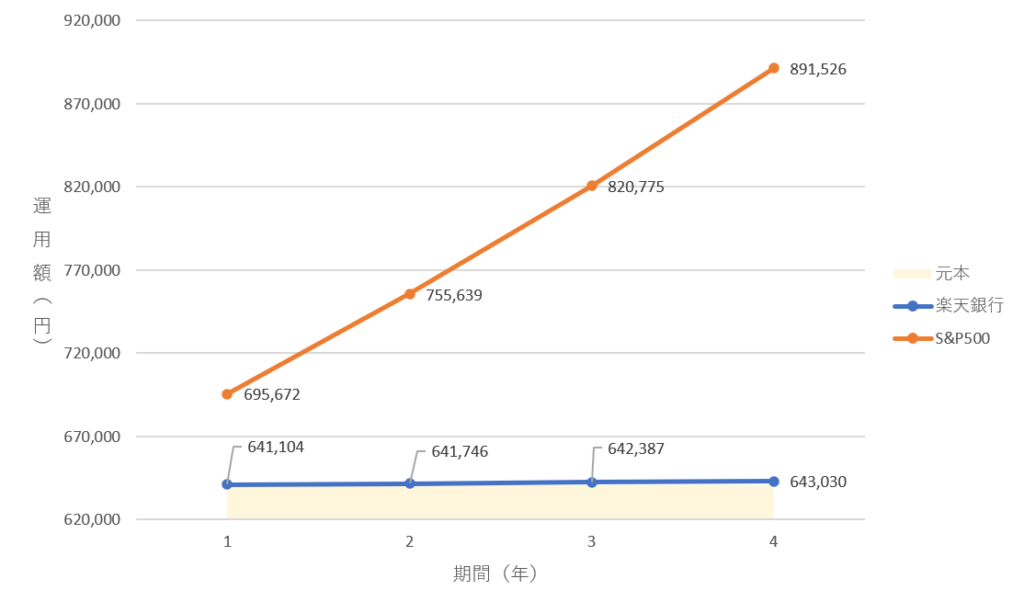

繰上返済の資金を、貯金や投資にあてる場合

繰上返済にあてる資金(640,464円)を

貯金や、投資にあてるとどうなるのでしょうか

4年分の金額で繰上返済するというケースのため

運用期間は4年にしました。

利率は次の値を使っています。

- 楽天銀行:0.1%(普通預金金利)

- S&P500:8.62%(平均的な利回り)

4年運用すると、

こんなにもお金が増えました。

- 貯金:640,464円 → 643,030円

(+2,566円) - 投資:640,464円 → 891,526円

(+251,062)

繰上返済で得られる利子の節約:758円に比べると、

こちらの方がお金が増えるのでいいと思いませんか?

これに気が付いてからは、繰上返済をしないようになりました。

※貯金は無リスクですが、投資にはリスクがつきものです。

しっかりと勉強したから始めることをオススメします。

繰上返済にもメリットはある

繰上返済には次のようなメリットもあります。

- 金利が高くなった場合

- 負債を抱えているのがストレスな場合

先ほどのシュミレーションでは

奨学金が低金利のため、

貯金や投資をした方がメリットが大きかったです。

しかし、金利が高くなるとその逆で

利息の節約の方が大きくなる場合もあります。

変動金利を選択している方は、

5年に1度の利率見直しを注視して

返済プランを決めましょう!

また、繰上返済をすると

早く奨学金を完済することができます。

借金が残っているのが不安な方には

早く返済できることは精神的に良いですよね。

奨学金の口座管理はどうしている?

余談ですが、私が行っている

奨学金の管理についてお話します。

私は、奨学金用に貯金や生活費用とは

別の口座を持っています。

理由は、奨学金が借金であるためです。

そのため、奨学金口座はないものとして

放置しています。

生活費用の口座は楽天銀行、

奨学金用はみずほ銀行を使用しています。

毎月引き落としされる額を生活費口座から

奨学金口座に自動で移動するよう

楽天銀行の「毎月おまかせ振込予約」

というサービスを利用しています。

これは、毎月発生する振り込みを

1度の手続きで自動化してくれるものです。

振込手数料もハッピープログラム会員

であれば、会員ステージによって無料

になります。

またこの振込によって、

楽天ポイントが貯まるためお得です。

同様のサービスは、

「住信sbiネット銀行」にもあります。

ちなみにみずほ銀行は親にすすめられて

作ったもので、特にこだわりはないです(笑)

こだわりがないからこそ、

放置する銀行としてはもってこいです。

最近障害が多いですが、奨学金以外には

使用していないため、

特に問題はありません。

窓口での対応はとても丁寧で好きです。

その他の銀行の使い分けについては

こちらにまとめました👇

まとめ

奨学金は繰り上げ返済せずに、

貯金や投資にまわすのがベスト!

早めに奨学金を返済すると、

借金があるという不安感がなくなる

メリットがあります。

どうぶつの森でたぬきちへの借金を

完済したときの晴れ晴れとした気持ち。

それは否定しません。

皆さんの状況に合わせて、

どちらをとるか選択してみてください。

コメント